В ночь на 9 марта цена нефти марки Brent упала более чем на 30%. Рубль на этом фоне обвалился — курс доллара на рынке Forex вырос до 75 рублей, а евро до 85 рублей. Позже цифры скорректировались: цены на нефть поднялись, чуть укрепилась и нацвалюта. Центробанк установил на 11 марта стоимость доллара в 72 рубля 2 копейки, евро - 81,86. Акции российских компаний упали. Нефтяники потеряли всего за полтора часа торгов 10 марта 1,6 триллиона рублей. Все это стало результатом выхода России из сделки ОПЕК+. Министр энергетики России Александр Новак заявил, что восстановление цен на нефть займет несколько месяцев. Михаил Мельников рассказывает, что происходит и что будет дальше.

За считанные дни на четверть дороже стали зарубежные поездки и покупки на Aliexpress, скоро подорожают импортные товары. Соответственно "похудели" рублевые сбережения, которые, надо сказать, и в тихом 2019 году принесли убыток своим хозяевам. Перечислим причины случившегося, начиная с самой значимой.

Коронавирус в Китае

Именно эпидемия нанесла основной удар по вполне стабильному на протяжении ровно четырех лет нефтяному рынку. И об этой стабильности стоит сказать подробнее.

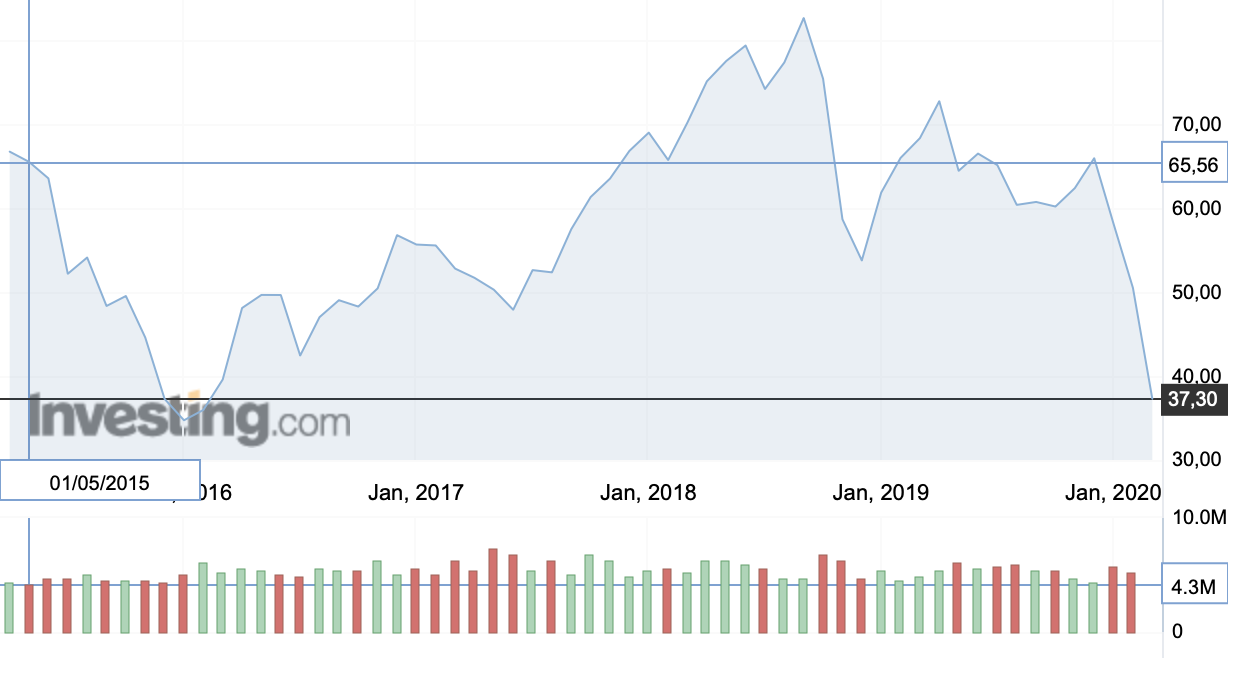

После короткого спада до отметок ниже 30 долларов в январе 2016-го (доллар тогда взмывал до 79 рублей на бирже и 85 в обменниках) нефть Brent до лета корректировалась, весь год жила между 40 и 50 долларами за баррель, а в конце года сформировалась группа ОПЕК+. Следующий год прошел между 50 и 60 долларами за баррель, 2018-й — между 65 и 75 с амбициозными прыжками к 85, в январе 2019-го перегретый рынок схлопнулся до 50 долларов, но далее вел себя пристойно: главным образом между 60 и 70 долларами. Отечественная нефть Urals продается с плавающим дисконтом в районе 1,5 доллара за баррель, но в нашем экспорте постепенно нарастает доля более дорогой светлой сибирской нефти Siberian Light и ESPO. Эти сорта торгуются с премией к эталонному сорту Dubai Crude Oil, примерно равному по цене Brent.

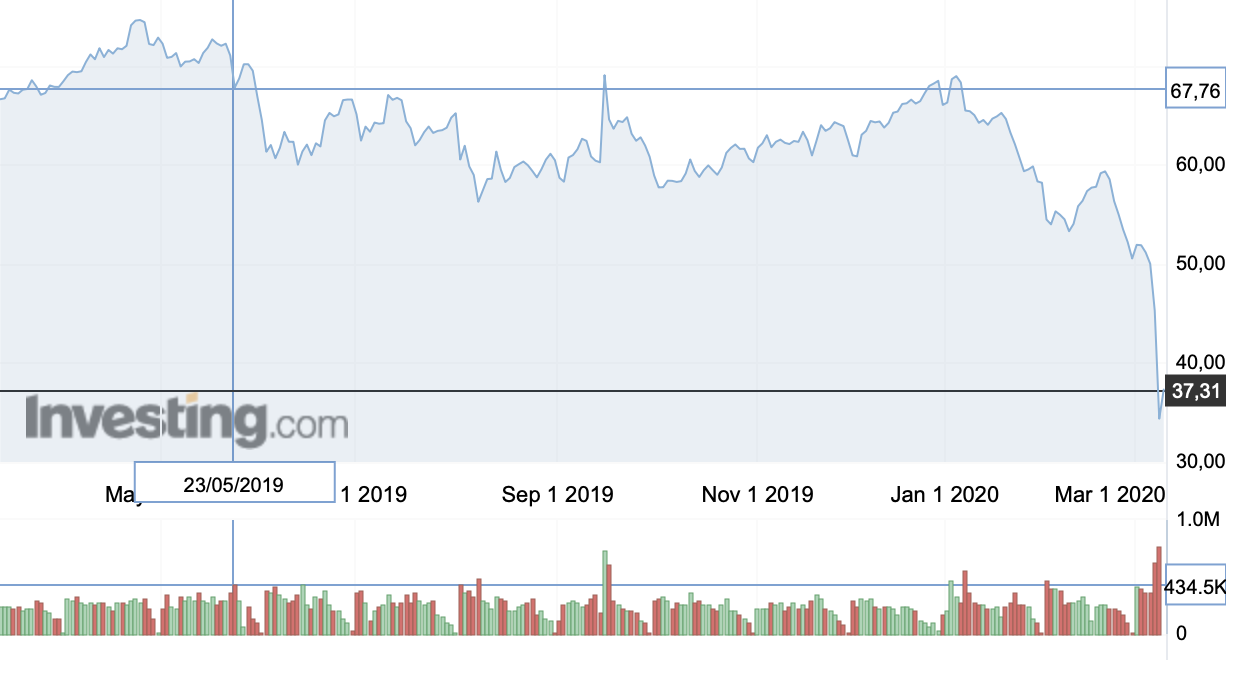

Именно четырьмя тихими годами на нефтяном рынке были обусловлены низкая инфляция в России, стабильность рубля и в целом нормализация жизни в стране после шока 2014-15 годов. В начале 2020 года, когда стало ясно, что многие китайские предприятия не откроются после местного Нового года в конце января, спрос на топливо со стороны его крупнейшего потребителя резко упал. И это сказалось не только на мировых котировках, но отдельно на котировках нашей ESPO, практически полностью уходящей в Китай: премия к дубайскому сорту резко снизилась. Впоследствии карантинные мероприятия вызвали затухание деловой жизни и в Европе, соответственно 2-3 марта Brent стоил 52-53 доллара. Существенное снижение по сравнению с 2019 годом, поэтому и доллар в России подорожал до 67 рублей.

Снятие ограничений добычи

Резкое падение нефти всего за неделю вызвано включением второго фактора — распада соглашения ОПЕК+, подразумевающего ограничение добычи нефти группой стран, занимающей более 80% рынка. Формально соглашение действует до 31 марта включительно, но трейдеры ведут себя так, как будто его нет уже сейчас. Это логично, поскольку на биржах продают не нефть, а фьючерсы — право на ее получение через определенный или неопределенный промежуток времени.

Катализатором распада группы самоограничения выступила Россия, а еще точнее "Роснефть", крупнейший российский производитель нефти. Остальные игроки рынка, насколько известно, были за продление соглашения (лидером здесь выступил "Лукойл"), но их лоббистского ресурса не хватило. При этом аргументам "Роснефти" не откажешь в логичности: пока ОПЕК+ за свой счет поддерживает цены на нефть, не вступившие в соглашение страны (США, Норвегия, Бразилия, Мексика) захватывают те рынки, на которые "временно" не поступает нефть стран ОПЕК+ из-за ограничения добычи.

Статистика это доказывает. В конце 2011 года Россия добывала 10,4 млн баррелей нефти в день, Саудовская Аравия — 9,7 млн, США — 6,0 млн. Прошло 8 лет, три из которых — под знаком ОПЕК+. Результат: США — 12,8 млн, Россия — 10,6 млн, Саудовская Аравия — 9,9 млн. Не сдерживавшие себя никакими ограничениями американцы сумели удвоить добычу, тогда как русские и арабы остались "при своих". Пользуясь этим, США отменили запрет на экспорт сырой нефти и очень скоро стали крупным игроком и на этом рынке (более 2 млн баррелей в сутки).

Но есть еще один нюанс. В США сильнее всего развита добыча сланцевой нефти — энергозатратный дорогостоящий способ, себестоимость которого находится в районе 40 долларов за баррель. То есть нынешние цены убыточны для сланцевых магнатов, и им через некоторое время придется просто уйти с рынка. После чего, по логике "Роснефти", предложение на рынке уменьшится и цены вырастут.

Сейчас США поставляют нефть в Канаду (которая сама по себе крупный экспортер), страны Евросоюза и Азии (в первую очередь Корею); на двух последних направлениях они остро конкурируют с арабскими монархиями и странами экс-СССР (Россия, Казахстан, Азербайджан). В случае приостановки поставок американской нефти с высокой себестоимостью в образовавшийся вакуум могут хлынуть именно наши сорта.

Ибо одна из серьезных проблем российского нефтяного экспорта — его слабая диверсификация, мы работаем почти исключительно с Европой (64%) и Китаем, что создает определенные риски в случае экономических или социальных кризисов в этих регионах. Неудивительно, что наша страна стремится максимально расширить географию своего присутствия, пусть и за счет временного снижения прибылей. Конкретно американцев мы попытаемся подвинуть в первую очередь в Корее и Индии, ну и, разумеется, в самом Китае.

Аргументы сторонников продления соглашения ("Лукойл" и союзники) проще: лучше продать сейчас мало, но дорого, чтобы сохранить запасы на будущее. Вообще кто последним на Земле сохранит ощутимые запасы нефти, тот и будет хозяином мира. И объектом всевозможных атак, добавлю я.

Другие факторы

Это уже почти забыто, но в первые дни 2020 года аналитики ожидали резкого роста цен на нефть из-за резкого обострения отношений между США и Ираном, эскалации войны в Сирии и анонса турецкого вмешательства в ливийские беспорядки. Но стороны сумели договориться по первым двум конфликтам, да и в Ливии, возможно, турецкие силы наведут относительный порядок. Здесь тот случай, когда позитивное развитие событий негативно влияет на определенные рынки, и с этим надо просто смириться — человеческие жизни дороже нефтяных фьючерсов.

Что будет дальше

Шоковая реакция уже прошла — вероятно, Московская биржа еще попаникует, но в целом на рынках видна корректировка: нефть немного дорожает, рубль больше не падает.

Позитивную роль играет ослабление карантинных ограничений в Китае: всемирный производитель потихоньку возвращается к нормальной жизни, хотя, конечно, до изобретения действующей вакцины и эффективного препарата былые объемы не вернутся. А когда это случится, китайские заводы начнут работать круглосуточно, чтобы наверстать упущенное. И им потребуется очень много топлива.

Что до цен на нефть, то как-то существовали они с 1973 по 2016 год без картельных ограничений — будут существовать и впредь. Хорошо бы, конечно, наше производство воспользовалось низкими ценами для наращивания выпуска продукции и попробовало где-то подвытеснить замешкавшихся китайцев, но пока наши страны, к сожалению, в разных весовых категориях. Но любой кризис — это возможность изменить ситуацию в свою пользу.

Кроме того, девальвация национальной валюты всегда выгодна стране-экспортеру, а Россия, как и Китай, имеет огромное положительное сальдо внешнеторговых операций. США и Европа, напротив, находятся в глубоком минусе — это страны-покупатели. Поэтому снижение курса рубля и юаня там выгодно разве что туристам, собирающимся в Китай и Россию, в остальном же это серьезный удар по местному производству и занятости.

Российский бюджет сверстан из цены 42,4 доллара за баррель Urals — это примерно 44 доллара за Brent. Но это не значит, что его доходная часть снизится: рост продаж может компенсировать снижение цены. Вряд ли будет сокращение каких-то социальных выплат — скорее снизится их реальная покупательная способность, ибо девальвация — это практически всегда виток инфляции. И Центробанк, уже начавший продавать валюту, скорее всего поднимет ключевую ставку, что приведет к удорожанию кредитов (это ни в коем случае не означает призыва брать их прямо сейчас!). Будет трудно. Но не смертельно — никакого сравнения с кризисами 2009 и 2014 годов.

Что делать сейчас и в будущем

Не паниковать. Это вообще универсальный совет на все случаи жизни. Едва ли рубль в обозримом будущем вернется к прежним значениям, а значит имеет смысл совершить запланированные покупки импортных товаров в российских магазинах, пока там не выросли цены. Неплохо смотрятся сейчас и вложения в зарубежный отдых по "горячим путевкам", где лайнеры и отели уже выкуплены оператором, хотя в связи с коронавирусом рекомендовать поездки опасно: а ну как попадете на обратном пути в двухнедельный карантин из-за того, что у кого-то на рейсе поднялась температура.

Надо понимать реальность, в которой мы живем. Пока Россия интегрирована в мировую экономику, подобные удары время от времени будут неизбежны, их надо принимать как должное, как плату за ошибочный вход в глобализацию. Только научившись обеспечивать себя всем необходимым, мы обезопасим страну от влияния каких-то зарубежных пертурбаций.

Перечислю восемь слагаемых реального суверенитета, удовлетворение непосредственных и долговременных потребностей страны. Это энергия, оборона, жилье, питание, медицина, одежда, образование, наука. Когда мы закроем все эти потребности, кризисов больше не будет. Если, конечно, новый неизвестный вирус не заведется именно на нашей территории, но от этого уж ничем не застраховаться.